Срок сдачи страховых взносов в году

Отчет РСВ-1 за 4 квартал 2016 года: сдаем в последний раз, на что обратить внимание

В одном из предыдущих материалов мы рассказали о том, что ФНС РФ разработала Единую отчетность по страховым взносам, сдавать расчет нужно будет в Налоговую инспекцию. Тем не менее, отчетность за текущий год никто не отменял, так расчет по форме РСВ-1 за 4 квартал 2016 года нужно будет сдать в Пенсионный фонд в феврале 2017 года. Разберем сроки сдачи отчетности, а также штрафные санкции, которые могут быть наложены на страхователя за нарушения.

Отчет в ПФР за 4 квартал 2016 года: есть изменения

За 4 квартал 2016 года расчет по форме РСВ-1 сдается в ПФР в последний раз, поэтому изменений в отчет вносить больше нет смысла, поскольку уже с 1 квартала 2017 года отчитываться придется по новой форме. Поскольку РСВ-1 за 4 квартал 2016 года — последний отчет по данной форме, заполнять его нужно с особой осторожностью, дабы избежать необходимости сдачи уточняющий расчетов.

Срок сдачи отчета в ПФР за 4 квартал 2016 года

Важно напомнить, что все работодатели, начисляющие и выплачивающие зарплату своим сотрудникам, а значит, являющиеся страхователями, должны представлять отчет по форме РСВ-1 в ПФР в ежеквартальном режиме. Даже если компания в 4 квартале текущего года никаких начислений и выплаты зарплат не производила, отчет сдать все равно придется с нулевыми показателями, поскольку страхователем такая компания быть не перестала.

Сроки сдачи отчета РСВ-1 за 4 квартал 2016 года в ПФР таковы:

- на бумажном носителе — не позднее 15 февраля 2017 года;

- в электронном формате, заверенные ЭЦП, — не позднее 20 февраля 2017 года.

Важно отметить, что если в компании трудится более 25 человек, она обязана представить отчет пенсионщикам исключительно в электронном виде.

Штрафы за просроки по сдаче отчетов в ПФР

Если по каким-то причинам был пропущен срок сдачи отчетности в Пенсионный фонд за 4 квартал 2016 года, сделать это нужно как можно скорее, в противном случае штрафные санкции неизбежны. Минимальный штраф за нарушение сроков составляет 1000 рублей, максимальный — 30% от общей суммы взносов, которые были начислены за последние три месяца. За каждый месяц просрока, причем неполный месяц округляется до одного, штрафные санкции составляют 5% от общей суммы взносов, требуемых к уплате.

Обратите внимание на раздел 6 отчета РСВ-1

Когда сотрудник выходит на пенсию или увольняется, вы как работодатель-страхователь обязаны выдать ему копию раздела 6 отчета РСВ-1 за все периоды работы до момента увольнения и за последующий период, в который будут включены его сведения.

Работая с персонифицированными данными сотрудников, не ленитесь фиксировать все в письменном формате. Если имеется журнал учета выданных сведений персональных данных, пусть сотрудник распишется и в нем. Неважно какую форму письменного подтверждения выдачи данных вы ведете, главное, чтобы факт передачи персональных сведений был задокументирован в бумажном варианте с подписью получившего эти сведения.

В данной статье приведен конкретный пример заполнения годового расчета РСВ-1 за 2016 год. В какие сроки сдавать годовой расчет? Где скачать новый бланк РСВ-1 для отчетности за 4 квартал 2016 года? Куда сдавать отчетность: в ПФР и ИФНС? На эти и другие вопросы вы сможете найти ответы в данной статье, а также скачать пример заполненного расчета.

Кто должен отчитаться за 4 квартал 2016 года

- организации и их обособленные подразделения;

- индивидуальные предприниматели;

- адвокаты, частные детективы, частные нотариусы.

При этом сформировать РСВ-1 за 4 квартал 2016 года необходимо страхователям, если у них есть застрахованные лица, а именно:

- работники по трудовым договорам;

- директор – единственный учредитель;

- физические лица – исполнители по гражданско-правовым договорам (например, договорам подряда).

Если деятельность не велась

Отдельно скажем про индивидуальных предпринимателей. Если у ИП отсутствуют официально оформленные по трудовому законодательству сотрудники и он не производил выплат и вознаграждений физлицам за период с января по декабрь 2016 года, то сдавать РСВ-1 за 2016 год не требуется, поскольку в такой ситуации ИП не признается «страхователем». Если у ИП нет работников, то он платит взносы только «за себя». И никакой отчетности в фонды сдавать не обязан.

Новая форма РСВ-1 за 4 квартал 2016 года

С 1 января 2017 года форма РСВ-1, утвержденная постановлением Правления ПФР от 16.01.2014 № 2п, отменена. Вместо нее действует новая форма расчета по страховым взносам, утвержденная Приказом ФНС от 10.10.2016 № ММВ-7-11/551. Ее нужно использовать для отчетности перед ИФНС. См. « ».

Однако отчет за 2016 год сдавайте по форме РСВ-1 ПФР, утвержденной Постановлением Правления ПФР от 16.01.2014 № 2п. Нужно применять и прежний формат, который применяется для сдачи «пенсионной» отчетности в электронном виде. Таким образом, никакой новой формы РСВ-1 для отчетности за 4 квартал 2016 года нет. Искать ее для скачивания в Интернете – бесполезно. Используйте прежний бланк РСВ-1.

Срок сдачи годового расчета в ПФР

Срок сдачи РСВ-1 за 4 квартал 2016 года зависит от способа представления отчетности, который используется компанией или ИП. В таблице сведем крайние даты представления РСВ-1 за 4 квартал 2016 года в территориальные органы ПФР. См. « ».

Заполнение РСВ-1 за 4 квартал 2016 года: примеры

Форма РСВ-1 ПФР включает в себя титульный лист и шесть самостоятельных разделов. В составе РСВ-1 за 4 квартал 2016 года в обязательном порядке требуется сдать: титульный лист, раздел 1, подразделы 2.1 раздела 2 и раздел 6 (п. 3 Порядка, утв. постановлением ПФР от 16.01.2014 № 2п, далее – Порядок). Поясним, как заполнять каждый из разделов годового расчета и приведем образцы заполнения. Также вы сможете скачать заполненный образец расчета за 2016 год.

Титульный лист: общая информация о страхователе

На титульном листе заполните все ячейки, за исключением подраздела «Заполняется работником ПФР». Расскажем о некоторых аспектах заполнения годовых показателей за 2016 год.

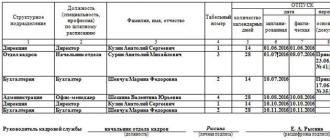

Количество застрахованных лиц

В поле «Количество застрахованных лиц» укажите общее количество сотрудников, за которых были уплачены страховые взносы, в соответствии с количеством представляемых разделов 6 расчета с типом сведений «исходная» (п. 5.10 раздела II Порядка, утв. Постановлением Правления ПФР от 16.01.2014 № 2п). Приведем пример заполнения титульного листа.

При заполнении поля «Среднесписочная численность сотрудников» РСВ-1 за 4 квартал 2016 года принимайте во внимание порядок расчета численности, который вы используете при составлении статистической отчетности. То есть, никаких особенностей при заполнении РСВ-1 нет.

Раздел 2: суммы выплат и взносов

В разделе 2 обобщаются суммы начисленных вознаграждений (выплат) и страховых взносов. Он состоит из следующих подразделов:

- 2.1 «Расчет страховых взносов по тарифу» – должны сформировать все;

- 2.2 «Расчет страховых взносов по дополнительному тарифу» – группируйте, если есть работники, занятые на вредных производствах;

- 2.3 «Расчет страховых взносов по дополнительному тарифу» – обобщайте, если есть работники, занятые на тяжелых производствах.

В разделе 2 также отражают пособие по временной нетрудоспособности и «детские» пособия (при рождении ребенка, за постановку на учет в ранние сроки беременности, по беременности и родам и по уходу за ребенком до 1,5 лет). Сумму выплаченных пособий в подразделе 2.1 расчета за 4 квартал 2016 года показывают по строкам 201, 211 подраздела 2.1 (в составе необлагаемых выплат). Однако если ваш регион участвует пилотном проекте ФСС, то пособия в разделе 2 отражать не требуется. См. « ».

Приведем пример заполнения обязательного для всех раздела 2.1. При этом обратите внимание: если с января по декабрь 2016 года страховые взносы начислялись только по одному тарифу, подраздел 2.1 нужно заполнить один раз. Если взносы начислялись по разным тарифам – подраздел формируйте по каждому тарифу.

Раздел 3: пониженные тарифы

Раздел 3 расчета РСВ-1 за 4 квартал 2016 года заполняют те, кто имеет право на пониженные тарифы страховых взносов. В зависимости от категории страхователя, нужно заполнить один из разделов:

- подраздел 3.1 – IT-организации;

- подраздел 3.2 – организации и ИП на УСН, занимающиеся льготными видами деятельности (пункт 8 части 1 статьи 58 Закона от 24 июля 2009 г. № 212-ФЗ);

- подраздел 3.3 – некоммерческие социально значимые организации на УСН.

Читайте также РСВ-1 за 9 месяцев 2016 года: пошаговая инструкция по заполнению

Раздел 4: доначисления и корректировки

Раздел 4 представляется в составе РСВ-1 за 4 квартал 2016 года только в некоторых случаях, а именно:

- подразделением ПФР доначислены страховые взносы по актам камеральных или выездных проверок, по которым в 4 квартале 2016 года вступили в силу решения о привлечении (об отказе в привлечении) к ответственности, а также если ПФР выявил излишне начисленные суммы взносов.

- организация или ИП самостоятельно обнаружили занижение страховых взносов в предыдущих периодах (как за 4 квартал 2016 года года, так и за прошлые периоды);

- организация самостоятельно корректирует базу для начисления страховых взносов предыдущих периодов на основании данных бухучета, которые не признаются ошибкой.

Раздел 5: студенты

В составе расчета РСВ-1 за 4 квартал 2016 года раздел 5 заполняют организации и ИП, выплачивающие доходы студентам, которые работали в студенческих отрядах. Выплаты и их пользу пенсионными страховыми взносам не облагаются (п. 1 ч. 3 ст. 9 Федерального закона от 24.07. 2009 № 212-ФЗ).

Раздел 6: персонифицированная отчетность

Этот раздел в составе РСВ-1 за 4 квартал 2016 года составьте по каждому работнику. При этом имейте в виду, что раздел 6 формы РСВ-1 ПФР за 2016 год заполняют за период с января по декабрь 2016 года на каждого человека:

- который состоял в трудовых отношениях;

- с которым был заключен гражданско-правовой (или авторский) договор.

Раздел 6 формируйте и на тех физических лиц, которым начислялись выплаты и вознаграждения (например, зарплата) с января по декабрь 2016 включительно, и на тех, которые состояли в трудовых отношениях, но выплаты им в этом период не начислялись. То есть, если человек находился в отпуске без сохранения содержания в 4 квартале 2016 года, то в разделе 6 этого работника также нужно зафиксировать. При этом если работник уволился в предыдущих отчетных периодах (например, в первом квартале), то в РСВ-1 за 4 квартал 2016 года сведения о нем в шестой раздел годовой отчетности не включайте.

Подраздел 6.1: данные физического лица

В подразделе 6.1 укажите фамилию, имя и отчество физического лица и впишите его СНИЛС.

Подраздел 6.2: отчетный период

В поле «Отчетный период (код)» РСВ-1 за 9 месяцев 2016 года проставьте код «0», а в поле «Календарный год» – 2016.

Подраздел 6.3: тип сведений

В подразделе 6.3 годового РСВ-1 отметьте тип корректировки сведений:

- или «исходная»;

- или «корректирующая»;

- или «отменяющая».

Нужное поле отметьте символом «Х». Поле «Исходная» предусмотрено для сведений, которые представляются впервые. При сдаче исходных сведений поля «Отчетный период (код)» и «Календарный год» в подразделе 6.3 отчета за 4 квартала 2016 года не заполняются.

Поле «корректирующая» в РСВ-1 за 4 квартал отметьте символом «X», если уточняете ранее представленные сведения о человеке. Если совсем ликвидируете сведения о нем, то выберете поле «отменяющая». При любом из этих типов данных, в полях «Отчетный период (код)» и «Календарный код» укажите код отчетного периода и год, за который уточняются или отменяются сведения. При этом разделы 6, в которых отмечены «корректирующая» или «отменяющая» сдавайте вместе с разделом 6 с типом «исходная» за тот отчетный период, по которому наступил срок сдачи отчетности. То есть, вместе с РСВ-1 за 4 квартал 2016 года.

Подраздел 6.4: выплаты в пользу работника

В подразделе 6.4 годового РСВ-1 выделите суммы выплат и иных вознаграждений, начисленных работнику. В этих целях

- в строке 400 – покажите все выплаты с начала 2016 года нарастающим итогом;

- в строках 401 – 403 – покажите выплаты за октябрь, ноябрь и декабрь 2016 года (то есть, за 4 квартал).

По графам 4, 5, 6 и 7 этого подраздела разнесите выплаты, перечисленные физическому лицу в рамках трудовых отношений или по гражданско-правовым договорам. Причем выделите отдельно сумму, выплаченную в пределах базы для начисления «пенсионных» взносов, и сумму, которая превышает эту величину. В 2016 году предельная база, напомним, составляет 796 000 рублей (Постановление Правительства РФ от 26.11.2015 № 1265).

В графе 3, как видно, обозначается код категории застрахованного лица в соответствии с Классификатором параметров, используемых при заполнении персонифицированных сведений (приложение № 2 к Порядку). Самый часто используемый код – «НР», привязанный к наемным работникам, на которых распространяется основной тариф для начисления страховых взносов (22%).

Совсем скоро 2016 год подойдет к своему завершению, год был непростой и богатый на нововведения в законодательстве, еще больше реформ и новшеств нас ждет в следующем 2017 году.

Многие в преддверии новогодних каникул начинают планировать свой отдых и готовиться к выходным. Но у бухгалтеров наступает самая горячая пора - время сдачи годовых отчетов. Кроме годовой отчетности не стоит забывать и о расчетах сведений за 4 квартал 2016 года. Отчитаться компаниям и ИП нужно как перед внебюджетными фондами, так и перед налоговиками.

Мы подготовили табличные данные по сдаче отчетности за 4 квартал 2016 года с учетом всех нюансов, ведь сроки и исполнители у всех отчетов разные.

ИП, организации и управляющие розничным рынком компании

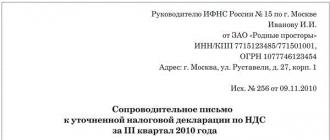

Декларация по НДС за 4 квартал 2016 года

Плательщики НДС (в т. ч. налоговые агенты) и лица, указанные в п. 5 ст. 173 НК РФ

Декларация по налогу на прибыль за 2016 год

Организации на ОСН

Декларация по налогу на имущество организаций за 2016 год

Организации, которые уплачивают налог на имущество

Форма 6-НДФЛ за 2016 год

Налоговые агенты по НДФЛ (работодатели*)

* Работодатели - организации, ИП и физлица, плательщики, производящие выплаты и иные вознаграждения физическим лицам.

Сроки сдачи отчетности за 4 квартал 2016 года по страховым взносам

|

Срок сдачи отчетности |

Вид документа |

Кто сдает |

Расчетный период, за который сдается отчетность |

Как заполнить |

|

20.01.2017 - на бумаге; 25.01.2017 - по ТКС электронно |

Работодатели* и страхователи по обязательному соцстрахованию (организации или ИП со свидетельством страхователя, но без работников) |

|||

|

15.02.2017 - на бумаге; 20.02.2017- по ТКС электронно |

Расчет РСВ-1 за 2016 год |

Работодатели* |

За какие периоды нужно отчитаться?

В 4 квартале расчеты производятся за период с 1 октября по 31 декабря 2016 года. В случаях, когда организация была образована в середине этого периода, вести учет она должна с момента своей регистрации и по конец отчетного периода. Те же требования распространяются на индивидуальных предпринимателей.

Обратите внимание, квартальную отчетность в большинстве своем следует подавать с нарастающим итогом, а вот декларации подаются со сведениями за весь уходящий год.

В каком формате подаются сведения в Налоговую?

Компании, применяющие упрощенный режим налогообложения, а также индивидуальные предприниматели подают сведения в удобном для них формате, то есть, на бумаге или в электронном виде.

А вот декларацию по НДС следует представить налоговикам исключительно в электронном представлении данных. В остальных случаях налоговая отчетность может быть подана в бумажной форме, если численность работников компании или ИП не более 100 человек. В электронном виде - если на предприятии трудится больше ста сотрудников.

Исключением является форма 6-НДФЛ, для нее подача на бумаге возможна, если количество сотрудников не более 24 человек, сверх этой нормы сведения сдаются исключительно в электронной форме.

В каком формате подаются сведения во внебюджетные фонды?

Все компании и ИП с работниками подают в ПФР расчеты по форме РСВ-1, а в Фонд соцстрахования - данные о застрахованных лицах по форме 4-ФСС. Следует отметить, что формы подаются по нарастающим периодам, потому отчитаться нужно за весь 2016 год.

Если количество работников в компании или у ИП более 25 человек представить данные следует в электронном виде, если менее - можно на бумажном носителе.

Не путайте квартальную отчетность с ежемесячной и годовой

Сведения о застрахованных лицах по форме СЗВ-М за 4 квартал 2016 года (или за 2016 год) подавать не нужно. Так как это ежемесячная отчетность. За декабрь 2016 года ее нужно будет сдать в отделение Пенсионного фонда до 17 января 2017 года*. Для заполнения Сведений в ПФР воспользуйтесь наглядными инструкциями по подготовке отчёта СЗВ-М 2016 в сервисе Бухсофт Онлайн и автоматическому заполнению формы СЗВ-М 2016 в бухгалтерских программах Бухсофт .

*Срок подачи этого отчета сдвинут на 5 дней вперед в связи с поправками в закон о Персучете и еще на 1 день по причине переноса на ближайший рабочий день после выходного.

Сведения о среднесписочной численности работников 2016 подаются ежегодно (не позднее 20 января), а не ежеквартально.

В какой срок нужно сдать РСВ-1 за 2016 год? Предусмотрены ли новые сроки сдачи отчетности в 2017 году? Таблица со сроками сдачи приведена данной статье.

Сроки сдачи РСВ-1 за 2016 год

Расчет по страховым взносам за 2016 года нужно заполнить по форме РСВ-1 ПФР, утвержденной Постановлением Правления ПФР от 16.01.2014 № 2п.

Сдать расчет по страховым взносам за 2016 году страхователи (организации и ИП) должны в территориальное подразделение ПФР (несмотря на то, что с 2017 года страховые взносы контролируют «налоговики»).

Срок сдачи РСВ-1 за 2016 год зависит от способа представления расчета. В таблице приведем сроки сдачи РСВ-1 за 2016 года. Эти сроки не изменились.

Сроки сдачи нового расчета по страховым взносам

Полагаем, что бухгалтерам будет полезно напомнить, что с 2017 года применятся новый единый расчет по страховым взносам, утвержденный приказом ФНС от 10.10.2016 № ММВ-7-11/551 (форма по КНД 1151111). Новая форма расчета с 2017 года заменит собой расчет РСВ-1.

Лица, производящие выплаты физлицам, с 2017 года должны будут подавать новый расчет по страховым взносам в срок не позднее 30-го числа месяца, следующего за истекшим годом или отчетным периодом. За I квартал 2017 года такая форма представляется не позже 2 мая. См. «