Налог на имущество срок сдачи декларации. В какой срок сдать расчет по авансовому платежу по налогу на имущество

Примечание : если у организации нет имущества, подлежащего налогообложению, декларацию она сдавать не должна, равно как и платить налог.

Помимо налоговой декларации по итогам года, организации должны ежеквартально подавать расчет по авансовым платежам. Более подробно о данном виде отчетности можно узнать .

Бланк декларации по налогу на имущество организаций

Бланк декларации по налогу на имущество (форма по КНД 1152026), действующий в 2018 году (скачать бланк).

Примечание : форма налоговой декларации (при отчете за 2017 год), порядок ее заполнения и формат сдачи в электронном виде, утверждены Приказом ФНС России от 31.03.2017 N ММВ-7-21/271@).

Обратите внимание , что с 1 января 2019 года вступает в силу новая форма отчетности по земельному налогу, утвержденная приказом ФНС России от 30.08.2018 № ММВ-7-21/509@. Сдавать декларацию за 2018 год нужно будет уже по новой форме.

Образец заполнения декларации по налогу на имущество за 2017 год

Декларация по налогу на имущество для организаций на ОСН в 2018 году (образец заполнения).

Срок сдачи декларации по налогу на имущество в 2018 году

Налоговым периодом по налогу на имущество является календарный год .

Примечание : если 30 марта выпадет на выходной или праздник, то крайний срок подачи декларации переносится на ближайший рабочий день.

Декларацию по налогу на имущество за 2017 год необходимо сдать до 30 марта 2018 года .

Декларацию по налогу на имущество за 2018 год необходимо сдать до 1 апреля 2019 года .

Штрафы за несвоевременное представление отчетности:

- Если срок уплаты налога не наступил или налог был уплачен ранее – 1 000 руб.;

- Если налог не уплачен, штраф составит 5% от суммы налога, подлежащего уплате в бюджет по данной декларации за каждый месяц просрочки, но не более 30% от суммы по декларации и не менее 1 000 руб.

Способы сдачи декларации по налогу на имущество

Организации должны сдавать декларацию:

- В ИФНС по месту своего учета.

- В ИФНС по месту нахождения каждого обособленного подразделения.

- В ИФНС по месту нахождения недвижимого имущества, если оно расположено отдельно от головной организации и обособленных подразделений.

Примечание : если организация является крупнейшим налогоплательщиком отчитываться она должна по месту своего учета.

Декларация по налогу на имущество может быть направлена в налоговый орган тремя способами:

- В бумажном виде (в 2-х экземплярах) лично или через своего представителя. При сдаче один экземпляр отчетности остается в ИФНС, а на втором проставляется отметка о принятии и возвращается. Штамп с указанием даты получения декларации при возникновении спорных ситуаций будет служить подтверждением своевременной сдачи документа;

- По почте ценным письмом с описью вложения. Подтверждением отправки декларации в данном случае будет являться опись вложения (с указанием в ней отправленной декларации) и квитанция с датой отправки;

- В электронной форме по ТКС (через операторов электронного документооборота).

Примечание : для сдачи декларации через представителя необходимо составить доверенность на него, заверенную печатью организации и подписью руководящего лица.

Обратите внимание , при сдаче отчетности на бумажном носителе некоторые ИФНС могут потребовать:

- Приложить файл декларации в электронном виде на дискете или флешке;

- Напечатать на декларации специальный штрих-код, дублирующий информацию, содержащуюся в отчетности.

Указанные требования не предусмотрены НК РФ, но встречаются на практике и могут повлечь отказ в приеме декларации. Если это произошло, факт отказа в приеме можно оспорить в вышестоящий налоговый орган (тем более, если отказ повлек пропуск срока сдачи документа и доначисление штрафных санкций).

Отсутствие двухмерного штрих-кода, а также неверное указание кода ОКТМО (если иные замечания отсутствуют, и декларация соответствует установленной форме) не могут являться причинами отказа в приеме декларации (об этом прямо говориться в Письме МинФина РФ от 18 апреля 2014 г. № ПА-4-6/7440.

Как заполнить декларацию по налогу на имущество

Официальную инструкцию по заполнению декларации вы можете скачать по этой ссылке .

Основные правила заполнения декларации

Заполнение декларации по налогу на имущество через специальные сервисы

Налоговую декларацию по имуществу можно заполнить также с помощью:

- Платных интернет-сервисов («Мое дело», «Б.Контур» и др.);

- Специализированных бухгалтерских компаний.

Организации, которые имеют на своем балансе движимое и недвижимое имущество, сдают декларацию по налогу на имущество за 2016 год. Если у организации имеются обособленные подразделения с отдельными балансами, потребуется сдать несколько деклараций. Напомним о сроках сдачи декларации по налогу на имущество организаций 2016.

Когда сдавать декларацию по налогу на имущество по итогам года

Декларацию по налогу на имущество за истекший год организации сдают в налоговую инспекцию не позднее 30 марта следующего года (п. 3 ст. 386 НК РФ). А случаях, когда последний день срока сдачи приходится на день, признаваемый в выходным или нерабочим праздничным днем, то днем окончания срока считается ближайший рабочий (ст. 6.1 НК РФ).

В этом году последний день для данной отчетности выпадает на четверг. Следовательно, срок сдачи декларации по налогу на имущество за 2016 год не переносится – сдать ее надо не позднее 30 марта 2017 года. Установленная дата действует в отношении всех организаций и не зависит от способа расчета налога.

Срок сдачи декларации по налогу на имущество за 2016 год

Когда сдавать авансовые платежи по налогу на имущество

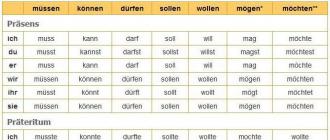

Если налоговым периодом по налогу на имущество считают год, то есть декларацию сдают только за год, то отчетные периоды зависят от того, по какой стоимости облагается имущество.

Отчетными периодами для плательщиков, исчисляющих налог из кадастровой стоимости, признаются 1, 2 и 3 квартал . А если в расчет берется балансовая (среднегодовая) стоимость имущества, отчетными периодами будут являться 1 квартал, полугодие и 9 месяцев.

По окончании каждого отчетного периода в инспекцию подают расчеты по авансовым платежам. Срок — не позднее 30 дней с даты окончания соответствующего периода.

При этом регионы могут не устанавливать отчетные периоды (ст. 379 НК РФ).

Обратите внимание, коды отчетных периодов при ликвидации или реорганизации другие (51, 47 и 48 — для 1 квартала, 2 квартала (полугодия) и 3 квартала (9 месяцев) соответственно).

Сроки сдачи расчетов по итогам отчетных периодов

Несоблюдение сроков сдачи декларации по налогу на имущество 2016

Несвоевременная подача декларации грозит штрафами. Размер штрафа регламентирован пунктом 1 статьи 119 НК РФ. Согласно этой норме, непредставление декларации в законный срок повлечет взыскание штрафа в размере 5 % от неуплаченной суммы налога на имущество.

Штраф взимается за каждый полный или неполный месяц со дня, установленного для представления отчетности. По закону штраф не может превышать 30% от неуплаченной суммы налога. Но и не может быть меньше 1000 рублей.

Таким образом, конкретный размер штрафа поставлен в зависимость от суммы недоимки. В связи с этим возникает резонный вопрос.

Удастся ли избежать штрафа, если недоимка по налогу отсутствует, а срок сдачи декларации просрочен?

Пленум Высшего Арбитражного Суда РФ в Постановлении от 30.07.2013 № 57 ответил на этот вопрос однозначно. Безусловно, штраф придется заплатить в любом случае. Суд пояснил, что отсутствие у налогоплательщика недоимки по задекларированному налогу либо суммы налога к уплате не освобождает его от штрафа. В таком случае штраф подлежит взысканию в минимальном размере — 1000 рублей.

Помимо этого штрафа руководитель и бухгалтер компании понесут ответственность и по статье 15.6 КоАП РФ. Согласно этой норме, непредставление сведений, необходимых для осуществления налогового контроля влечет наложение административного штрафа на должностных лиц — от 300 до 500 рублей.

Кто должен соблюдать сроки сдачи декларацию по налогу на имущество

Обязанность по представлению деклараций установлена для всех организаций, владеющих имуществом. Причем как недвижимым, так и движимым. Если у компании имеется хотя бы одно основное средство, которое по закону облагается налогом на имущество, она обязана будет отчитаться по нему.

Это касается и той недвижимости, права на которые не были зарегистрированы. На это обстоятельство указал Минфин в письме от 25.11.2015 № 03-05-04-01/68419. Ведомство указало, что принятие актива к бухгалтерскому учету в качестве основного средства не увязывается с государственной регистрацией прав собственности на него.

Объекты недвижимого имущества облагаются налогом с даты постановки их на баланс организации в качестве основных средств. Соответственно, по таким объектам необходимо сдавать и декларации.

С другой стороны, те организации, у которых отсутствуют основные средства, никаких нулевых деклараций сдавать не должны. Тот же Минфин в письме от 28.02.2013 № 03-02-08/5904 указал, что при отсутствии имущества, признаваемого объектом налогообложения, у организации не возникает обязанность по представлению отчетности.

Напомним, форма декларации по налогу на имущество утверждена приказом ФНС от 24.11.2011 № ММВ-7-11/895. Бланк состоит из титульного листа и трех разделов.

Декларация по налогу на имущество за 2016 год Новая форма

Образец декларации по налогу на имущество за 2016 год

Организации, в которых численность работников превышает 100 человек, отчитываются в электронной форме. Все остальные предприятия – на бумажном носителе.

Куда сдают декларацию по налогу на имущество за 2016 год

Организации обязаны представлять декларации по своему местонахождению, по местонахождению каждого обособленного подразделения, имеющего отдельный баланс, а также по местонахождению каждого объекта недвижимости.

Порядок заполнения налоговой декларации по налогу на имущество организаций, утвержденный приказом ФНС России от 24.11.2011 № ММВ-7-11/895, требует представлять отчетности по всем объектам, в зависимости от вида объекта и места, где оно находиться.

Так, декларация сдают в инспекцию по месту:

- нахождения российской организации;

- постановки постоянного представительства иностранной организации на учет в налоговом органе;

- нахождения каждого обособленного подразделения российской организации, имеющего отдельный баланс;

- нахождения недвижимого имущества;

- нахождения имущества, входящего в состав Единой системы газоснабжения;

- постановки на учет крупнейшего налогоплательщика.

В 2017 году организации должны сдавать несколько документов на свое имущество - налоговую декларацию и отчет по расчетам платежей по авансам. Как их оформить правильно? Об этом пойдет речь в нашей статье, которая содержит и информационную таблицу со сроками их сдачи за текущий год

07.11.2016Когда сдают налоговую декларацию на имущество в 2017 году?

Декларационный документ по налоговым выплатам на имущество фирмы должны сдавать к 30 марта того года, который идет после отчетного годового периода.

Для отчетной документации по расчетам, что касаются авансовых платежей, установлен другой срок сдачи - к 30 числу того месяца, что следует за отчетным временным периодом.

Информационная таблица: сроки, по которым следует сдавать декларационные документы по налогу на имущество

Кто должен платить налог на имущество в 2017 году?

Уплата налога на имущество устанавливается для тех компаний, которые являются владельцами подобного имущества. К нему относится только то, которое признано в официальном порядке объектом для налогообложения.

В 2017 году налоговое законодательство нашего государства признает следующих плательщиков налога на имущество:

Отечественные компании.

Зарубежные фирмы с постоянным представительством в нашей стране.

Зарубежные компании без постоянного представительства на территории нашей страны, но в их владении имеется имущество недвижимого типа на этой территории.

Не платят такой налог компании, работающие на спецрежимах налогообложения. Но не все. К таковым не относятся те, что являются владельцами имущества, по которым база налогообложения определяется в соответствии с кадастровой стоимостью.

Сдача декларационных документов по имущественному налогу

Декларационная документация по налогу на имущество сдается в несколько служб. Во-первых, это ИФНС. Декларацию необходимо передать в несколько отделений налоговой службы:

по месту нахождения компании;

по месту нахождения отдельных филиалов с обособленным балансом;

по месту нахождения имущественных объектов недвижимого типа, что находятся вне компании и ее обособленных филиалов.

Также следует сдавать подобный декларационный документ и по месту нахождения имущественного объекта. Для имущественных объектов движимого типа - в отделение налоговой службы по месту нахождения компании.

К 1 января 2017 года компании должны согласовать с местным отделением налоговой службы все возможности принятия декларационных документов, которые будут сданы в следующем году.

Какая форма используется для декларационных документов и отчетов по авансовым платежам?

По налогу на имущество декларационные документы компании заполняют по итогам отчетного годового периода.

Существуют также и другие отчетные периоды:

первый квартал;

первое полугодие;

девятимесячный период.

В одном декларационном документе и в одном отчете расчета по авансовым платежам прописывается величина суммы налога. Такая величина исчисляется из стоимости балансовой и кадастровой.

Зачем сдавать «нулевую» декларационную документацию по имущественному налогу?

Та компания, которая не имеет на своем балансе имущества, которое официально может быть признано объектом для налогообложения, то «нулевая» декларационная документация по имущественному налогу сдаваться не должна.

Декларационная документация по налогу на имущество: бланк и образец

Уплата налога на имущество за год в части сроков зависит от конкретного региона. А вот дата сдачи декларации регламентирована на уровне НК РФ. Как определить конкретные даты для подачи отчета по имуществу? В какие сроки необходимо уплатить налог на имущество за 2018 год? Рассмотрим алгоритм составления и представления отчетности при расчете налога по кадастровой и среднегодовой стоимости имущества, а также осуществления платежей по налогу и возможные санкции за несвоевременную подачу отчета.

Расчет величины налога на имущество может осуществляться от двух принципиально разных налоговых баз (ст. 375 НК РФ):

- среднегодовой стоимости имущества, образующего все основные средства юрлица, за исключением земли, необлагаемых объектов и объектов с базой налогообложения в виде кадастровой стоимости;

Как определить остаточную стоимость ОС см.

- кадастровой стоимости, применяемой к объектам недвижимости определенного вида (п. 1 ст. 378.2 НК РФ), прошедшим кадастровую оценку и закрепленным как объект, подлежащий обложению по «кадастровым» правилам, в регионе (пп. 2 и 7 ст. 378.2 НК РФ).

По каким объектам недвижимости имущественный налог рассчитывается из кадастровой стоимости узнайте .

Налоговые периоды у обеих баз одинаковы и равны году. Рассчитать налог за год по каждой из баз следует в полном размере (п. 1 ст. 382 НК РФ), но итоговая сумма к уплате определится с учетом начисленных в течение года авансов (п. 2 ст. 382 НК РФ).

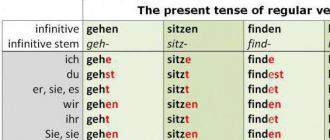

Декларацию, несмотря на возможность одновременного наличия двух разных баз, составляют единую, но соответствующие расчеты приводят в разных разделах:

- по среднегодовой стоимости имущества за год — в разделе 2;

- по кадастровой стоимости — в разделе 3, причем количество листов в нем равно количеству объектов, имеющих такую базу.

Срок годового отчета по имуществу и штраф за несданную декларацию

Крайний срок сдачи декларации по налогу на имущество за год закреплен на федеральном уровне. Это 30 марта года, идущего за отчетным (п. 3 ст. 386 НК РФ). Возможен перенос этого срока вперед, если указанный день приходится на выходной (п. 7 ст. 6.1 НК РФ). Для отчетности за 2018 год это правило срабатывает и срок сдвигается на 01.04.2019, поскольку 30.03.2019 — суббота.

Несвоевременная сдача декларации повлечет за собой наказание в виде штрафа. Величину штрафа за декларацию по имуществу за год определят (п. 1 ст. 119 НК РФ):

- сумма налога, начисленного к уплате в этом отчете — от нее будет взят процент;

- число месяцев просрочки (как полных, так и неполных) — за каждый из них начисляется по 5% от суммы налога;

- установленные ограничения для общей величины штрафа — не меньше 1 000 руб. и не больше 30% от суммы налога.

Еще один вид штрафа — административный (на сумму от 300 до 500 руб.) — в связи с несдачей декларации может быть применен к должностным лицам (ст. 15.5 КоАП РФ).

При задержке сдачи декларации на срок более 10 дней возможно применение такой санкции, как блокировка расчетных счетов (п. 3 ст. 76 НК РФ).

Как определить срок уплаты налога

Налог на имущество относится к платежам регионального уровня. В силу этого ряд основных правил работы с ним НК РФ разрешает определять на законодательном уровне субъектов РФ. К числу таких вопросов относится и установление сроков уплаты (п. 2 ст. 372 НК РФ).

То есть чтобы выяснить, какая дата будет считаться крайней для своевременной уплаты налога в конкретном регионе, надо обратиться к соответствующему закону этого субъекта РФ. Только оттуда можно получить совершенно однозначный ответ в отношении действующих в этом регионе сроков для платежей. Ориентироваться на законодательство соседнего региона не стоит — сроки в субъектах РФ могут значительно различаться.

Итоги

Крайняя дата сдачи декларации по имуществу за год указана в НК РФ как 30 марта года, идущего следом за отчетным. Несвоевременная сдача этой отчетности приводит к штрафу. Сроки уплаты по регионам различаются, поскольку право на их установление предоставлено региональным властям.